Дивиденды

Для расчета суммы дивидендов используется показатель чистой прибыли (при расчете учитываются и отложенные налоговые активы (ОНА) и обязательства (ОНО) (Письмо Минфина России от 25.01.2005 № 03-03-01-04/1/28).

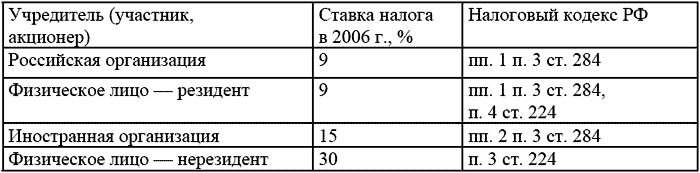

Если организация выплачивает дивиденды (доходы) учредителям (участникам), то согласно п. 2 ст. 275 НК РФ она признается налоговым агентом. Таким образом, организация должна исчислить, удержать из доходов учредителей (участников) и перечислить в бюджет налог с суммы выплаченных доходов (НДФЛ). Такая обязанность возникает у организации независимо от того, кто является участником: организация или физическое лицо, иностранец или резидент.

Налог удерживается организацией в момент выплаты доходов и перечисляется в бюджет в течение 10 дней со дня выплаты дохода (п. 4 ст. 287 НК РФ).

При этом налог удерживается с применением следующих ставок:

С 1 января 2005 г. Федеральным законом

от 29.07.2004 № 95-ФЗ ставка налога в отношении доходов в виде дивидендов, выплачиваемых

российским учредителям (участникам) – организациям и физическим лицам, увеличена

с 6 до 9%. Новая ставка применяется ко всем суммам дивидендов, выплачиваемым после

1 января 2005 г., независимо от того, когда и за какой период начислены дивиденды.

Даже если в 2005 г. организация выплачивает дивиденды за 2004 г. (или за еще более

ранние периоды), то налог удерживается по ставке 9% (Письмо Минфина России от 29.06.2005

№ 03-05-01-04/215).

Смотрите также

Расчетная база резерва на возможные потери по активам, переданным

вдоверительное управление

Элементом расчетной базы резерва являются требования, учитываемые кредитной организацией

- учредителем доверительного управления на балансовом счете 47901 "Активы, переданные

в доверительное ...

Контроль за уровнем радиационного излучения денежных знаков

В соответствии с Законом Российской Федерации от 27.04.1993 N 4871-1 "Об обеспечении

единства измерений" государственный метрологический контроль и надзор распространяются

в том числе на ...

Агентский договор

В соответствии с п. 3 ПБУ 10/99, утвержденным Приказом Минфина России от 06.05.1999

№ 33н (в ред. от 30.03.2001), не признаются расходами организации выбытие активов

по договорам комиссии, агентск ...