Модернизация основных средств

И в бухгалтерском (п. 27 ПБУ 6/01), и в налоговом учете (п. 2 ст. 257 НК РФ) затраты на реконструкцию и модернизацию объекта основных средств после их окончания увеличивают первоначальную стоимость объекта, если в результате модернизации (реконструкции) произошло улучшение нормативных показателей функционирования объекта.

Основным отличием модернизации (реконструкции) от ремонта, в том числе и капитального, заключается в том, что расходы на проведение ремонта объектов основных средств включаются в состав расходов по обычным видам деятельности, а расходы на модернизацию (реконструкцию) объектов основных средств учитываются в составе капитальных вложений с последующим отнесением на увеличение балансовой стоимости объекта. Кроме того, основной целью ремонта является устранение выявленных неисправностей, замена изношенных (неисправных) деталей (конструкций

Пунктом 2 ст. 257 определено, что целью проведения модернизации (реконструкции) должно являться улучшение первоначально принятых нормативных показателей функционирования объекта основных средств (срок полезного использования, мощность, качество применения и т.п.).

Аналогичного подхода к классификации произведенных затрат придерживается Минфин России в своих письмах от 01.04.2005 № 03-03-01-04/2/54 и от 27.05.2005 № 03-03-01-04/4/67.

В 2005 году Минфин России неоднократно высказывал свою позицию, согласно которой к расходам на ремонт основных средств, учитываемым в порядке, установленном ст. 260 НК РФ, относятся расходы по замене вышедших из строя элементов компьютерной техники. Но при этом замена отдельных элементов компьютерной техники по причине морального износа квалифицируется как модернизация и увеличивает первоначальную стоимость основного средства в порядке, установленном п. 2 ст. 257 НК РФ (Письмо Минфина России от 30.03.2005 г. № 03-03-01-04/1/140).

Если в процессе реконструкции производится демонтаж старого оборудования, подлежащего замене, то расходы на демонтаж квалифицируются как внереализационные расходы на основании пп. 8 п. 1 ст. 265 НК РФ и не увеличивают первоначальную стоимость новых основных средств (Письмо Минфина России от 23.06.2005 № 03-03-04/1/29).

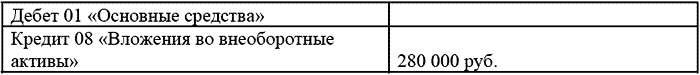

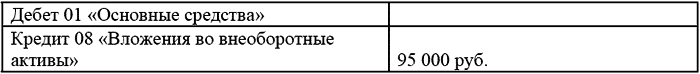

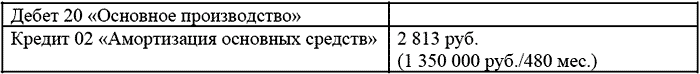

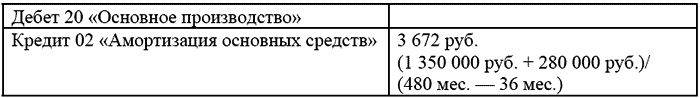

Например, ООО «Фрегат» в январе 2006 года завершило реконструкцию здания механических мастерских и модернизацию производственного оборудования, проводившиеся в течение 4 месяцев. По данным бухгалтерского и налогового учетов первоначальная стоимость здания мастерских составляет 1 350 000 руб., оборудования – 420 000 руб. До начала реконструкции здания мастерских амортизация начислялась в течение 36 месяцев, до начала модернизации оборудования – в течение 20 месяцев. Затраты на реконструкцию здания мастерских составили 280 000 руб., на модернизацию оборудования – 95 000 руб. Срок полезного использования, установленный в бухгалтерском и налоговом учетах для здания склада составляет 480 месяцев, оборудования – 96 месяцев. Амортизация начисляется линейным методом.

1. В январе 2006 года в бухгалтерском учете ООО «Фрегат» реконструкцию здания мастерских отразило следующими бухгалтерскими проводками:

2. Модернизация оборудования в бухгалтерском

учете отражена следующими проводками:

3. Начислена амортизация по зданию склада

мастерских

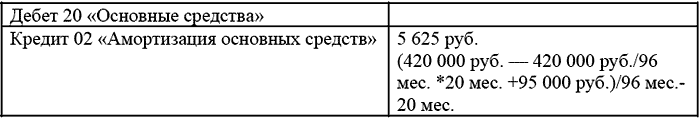

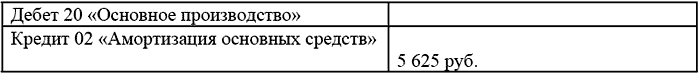

4. Начислена амортизация по оборудованию

5. В феврале 2006 года начисление амортизации

по зданию мастерских отражено следующими бухгалтерскими записями

6. П. 1.1. ст. 259 НК РФ установлено,

что организация может включить в расходы отчетного (налогового) периода расходы

на капитальные вложения в размере не более 10% от суммы расходов, понесенных в случаях

достройки, дооборудования, модернизации, технического перевооружения, частичной

ликвидации основных средств.

В целях налогообложения прибыли с февраля 2006 года ежемесячная сумма амортизации по зданию склада составляет 3 396 руб. (1 350 000 руб.+280 000 руб.)/480 мес., по оборудованию составляет 5 266 руб. (420 000 руб.+95 000 руб.– 95 000 руб.*10%)/96 мес.

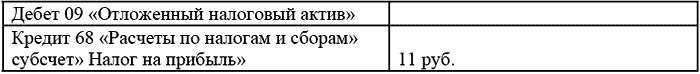

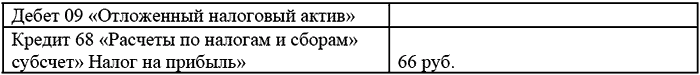

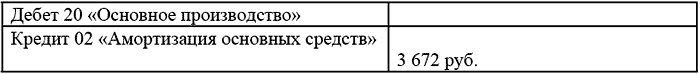

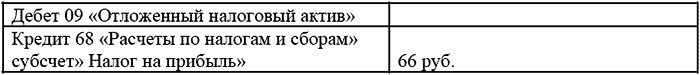

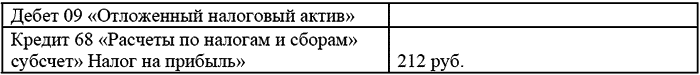

Таким образом, с февраля 2006 года ежемесячно бухгалтерией ООО «Фрегат» в бухгалтерском учете признается расход в виде амортизации по реконструированному зданию мастерских в сумме 3 672 руб., а в налоговом учете – 3 396 руб. То есть возникает вычитаемая временная разница в сумме 276 руб. и отложенный налоговый актив в сумме 66 руб. (276 руб.*24%)

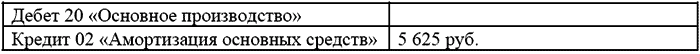

7. Начислена амортизация по оборудованию

8. По модернизированному оборудованию

в бухгалтерском учете с февраля 2006 года ежемесячно признается расход в сумме амортизации

4 375 руб., а в налоговом учете – в сумме 14 766 руб. (5 266 руб.+95 000 руб.*10%),

с марта 2006 года – в сумме 5 266 руб.

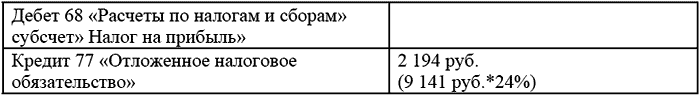

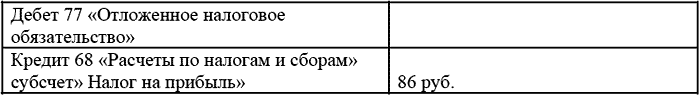

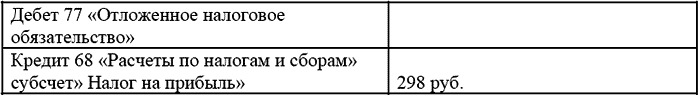

Таким образом, в феврале 2006 года возникает налогооблагаемая временная разница в сумме 9 141 руб. (14 766 руб. – 5 625 руб.) и отложенное налоговое обязательство. С марта 206 года по декабрь 2007 года образовавшаяся временная разница уменьшается ежемесячно на 359 руб., а в январе 2008 года погашается оставшаяся сумма 1 243 руб. ((14 766 руб. – 5 625 руб.) – 359 руб. *22 мес. (с марта 2006 года по декабрь 2007 года). Также в январе 2008 года возникает временная разница в сумме 884 руб. (1 283 руб. – 359 руб.), а в последующие месяцы возникают вычитаемые временные разницы в сумме 359 руб., которые погашаются начиная с месяца, с которого прекращается начисление амортизации по оборудованию в бухгалтерском учете

9. С марта 2006 года по декабрь 2007 года

в бухгалтерском учете ООО «Фрегат» отражает следующие бухгалтерские записи:

10. Отражен отложенный налоговый актив

11. Начислена амортизация по оборудованию

12. Уменьшено отложенное налоговое обязательство

13. В январе 2008 года начислена амортизация

по складу

14. Отражен отложенный налоговый актив

15. Начислена амортизация по оборудованию

16. Погашено отложенное налоговое обязательство

17. Отражен отложенный налоговый актив

Согласно п. 5 ст. 259 НК РФ при нелинейном

методе ежемесячная сумма амортизации определяется как произведение остаточной стоимости

объекта основных средств и нормы амортизации, которая рассчитывается по следующей

формуле:

К=2/n * 100%, где

К – норма амортизации;

n – срок полезного использования амортизируемого имущества, выраженный в месяцах.

Порядок начисления амортизации изменяется со следующего месяца, после того, как остаточная стоимость объекта основных средств достигла 20% от первоначальной стоимости. Списание происходит следующим образом:

1. Эта остаточная стоимость фиксируется как базовая стоимость.

2. Базовая стоимость списывается ежемесячно в доле, определяемой по формуле:

W=1/nост. * 100%, где

W – доля, в соответствии с которой должна списываться базовая стоимость;

nост. – количество месяцев, оставшихся до окончания срока полезного использования.

Если модернизация (достройка, реконструкция) происходит после того, как остаточная стоимость актива достигла 20 % от первоначальной, то, по мнению Минфина России (письмо Минфина России т 13.02.2006 г. №03-03-04/1/108), величину W пересчитывать не надо. В таком случае базовая стоимость была зафиксирована ранее и потому затраты на капвложения изменяют только остаточную стоимость.

Но существует и другая точка зрения. Дело в том, что методика списания затрат на модернизацию НК РФ не предусмотрена, зато способ списания базовой стоимости прописан достаточно ясно – ее следует погасить до конца срока полезного использования основного средства (п. 5 ст. 259 НК РФ). Но чтобы объект был полностью самортизирован до конца срока полезного использования, необходимо пересчитать и долю, в которой списывается базовая стоимость:

W=1/nм *100%, где

nм – количество месяцев, оставшихся до конца срока полезного использования после модернизации.

В таком случае стоимость объекта будет погашена в том месяце, когда истечет срок полезного использования, что и предусмотрено п. 5 ст. 259 НК РФ.

Сравним первый и второй способы.

Например, у ЗАО «Климат» имеется печи для выплавки стекла стоимостью 3 000 000 руб. Учетной политикой предусмотрено начисление амортизации нелинейным методом. В феврале 2006 года определена базовая стоимость в размере 594 250 руб., оставшийся срок полезного использования составил 33 месяца.

Доля, в которой базовая стоимость будет ежемесячно списываться начиная с 1 марта 2006 года, составляет 3,03 процента (1/33 мес. *100%).

15 сентября 2006 года проведена модернизация печи для выплавки стекла. Затраты по модернизации составили 300 000 руб. К моменту модернизации печь амортизировали исходя из базовой стоимости 19 месяцев (с марта 2006 года по сентябрь 2007 года). Остаточная стоимость печи составила 252 140,28 руб. (594 250 руб. – 594 250 руб. *3,03%*19 мес.).После модернизации печь должна быть самортизирована за 14 месяцев (33 мес. – 19 мес.). Организация не стала списывать единовременно 10% от затрат на модернизацию.

Бухгалтерией ЗАО «Климат» была увеличена стоимость печи на затраты по ее модернизации. В результате новая остаточная стоимость объекта составила 552 140,28 руб. (252 140,28 руб.+300 000 руб.).

По первому способу:

Начиная с октября 2007 года амортизация будет составлять 16 729,85 руб. (552 140,28 руб.*3,03%). Амортизацию по печи надо начислять еще 33 месяца (552 140,28 руб./16 729,85 руб.) Таким образом, срок полезного использования печи увеличится на 19 месяцев (33 мес. – 14 мес.).

По второму способу:

Бухгалтерией ЗАО «Климат» после модернизации была пересчитана остаточная стоимость и доля, в которой ее нужно ежемесячно амортизировать (W). Новая доля составляет 7,14 % (1/14 мес.*100%). Сумма ежемесячных амортизационных отчислений равна 39 422,82 руб. (552 140,28 руб*7,14%). В данном случае срок списания после модернизации будет составлять 14 месяцев.

Смотрите также

Заключение договора об уступке права требования

Датой выбытия (реализации) права требования является дата уступки права требования

другим лицам, определенная условиями договора.

Учет операций, связанных с уступкой кредитной организацией прав тре ...

Проводки по передаче основных средств и материальных ценностей

Передача материальных ценностей между подразделениями кредитной организации осуществляется

на основании документов, утвержденных Учетной политикой кредитной организации (требования,

накладные), ил ...

Приобретение автотранспорта по лизингу

Организация, не имеющая возможности одномоментно изъять из оборота сумму денежных

средств, необходимую для приобретения автотранспорта, может приобрести его по лизингу.

Правовые основы отношений фи ...