Выбытие основных средств

Для того, чтобы операция по изъятию из состава основных средств неиспользуемого объекта не вызывала споров, решение о таком списании должно быть оформлено следующим образом:

1. Решение о списании должно приниматься специально созданной комиссией, которая выявляет и подтверждает основанием для списания объектов основных средств;

2. Списание должно производиться на основании установленных форм актов на списание (формы №ОС-4, ОС-4а, ОС-4б);

Причинами выбытия основных средств могут быть:

√ продажа (в том числе по договорам мены);

√ передача в виде вклада в уставный капитал других организаций;

√ безвозмездная передача (в том числе зависимым обществам);

√ списание в случае физического износа;

√ ликвидация в случаях аварии, стихийных бедствий, чрезвычайных обстоятельств;

√ утрата и т.д.

В случае продажи основных средств выручка от реализации в бухгалтерском учете отражается в составе операционных доходов, а остаточная стоимость – в состав операционных расходов. В составе операционных расходов отражаются и все расходы организации, связанные с реализацией основного средства.

Для целей налогообложения прибыли доход от реализации основных средств также можно уменьшить на остаточную стоимость этих основных средств и на сумму расходов, связанных с такой реализацией (в том числе на сумму расходов по хранению, обслуживанию и транспортировке реализуемых основных средств). При этом остаточная стоимость основных средств в бухгалтерском и налоговом учете может быть различной и поэтому величина прибыли (убытка), полученного при реализации объекта, в бухгалтерском и налоговом учете может не совпадать.

Главой 25 НК РФ предусмотрен особый порядок признания в целях налогообложения прибыли убытка, полученного от реализации амортизируемого имущества. Полученный убыток включается в состав прочих расходов равными долями в течение срока, определяемого как разница между сроком полезного использования реализованного объекта и фактическим сроком его эксплуатации до момента реализации, включая месяц, в котором объект был реализован (п. 3 ст. 268, ст. 323 НК РФ).

Например, ООО «Плутон» в апреле 2006 г. реализует автомобиль, числящийся в налоговом учете в составе амортизируемых основных средств.

При реализации автомобиля в налоговом учете выявлен убыток в сумме 2 000 руб. Срок полезного использования автомобиля – 60 месяцев. Фактический срок использования по апрель включительно – 50 месяцев. Оставшийся срок полезного использования – 10 месяцев.

Сумма полученного убытка должна списываться в состав прочих расходов равномерно в течение 10 месяцев.

Ежемесячно начиная с мая 2006 г. в состав прочих расходов в налоговом учете должна списываться сумма в размере 200 руб. (2 000 руб./10 мес.).

Данный порядок признания убытка применяется и в том случае, когда с убытком реализован объект основных средств, находящийся на консервации (Письмо Минфина России от 12.05.2005 № 03-03-01-04/1/253).

Убыток от реализации легкового автомобиля, имеющего первоначальную стоимость более 300 000 руб., учитывается для целей налогообложения прибыли в составе расходов равномерно в течение срока, исчисляемого как разница между сроком полезного использования, скорректированным на коэффициент 0,5, и фактическим сроком эксплуатации автомобиля до даты его реализации (Письмо Управления ФНС России по г. Москве от 28.04.2005 № 20-12/31006).

Например, ООО «Парус» в январе 2005 года приобрело основное средство за 100 000 руб. По состоянию на 01 января 2006 года по решению учредителей ООО «Парус» проводит переоценку основных средств, числящихся на балансе. На момент переоценки восстановительная стоимость объекта составила 60 000 руб. После переоценки восстановительная стоимость объекта составляет 140 000 руб., сумма пересчитанного износа 84 000 руб.

За время эксплуатации по данному объекту начислена амортизация в бухгалтерском учете в сумме 104 000 руб., в налоговом учете в сумме 43 000 руб.

В марте руководство ООО «Парус» принимает решение о реализации основного средства. На момент реализации остаточная стоимость по бухгалтерскому учету составляет 36 000 руб., по налоговому учету 57 000 руб.

По договору купли-продажи стороны согласовали цену основного средства в сумме 48 000 руб. (в том числе 8 000 руб. НДС).

В бухгалтерском учете ООО «Парус» отразило следующие бухгалтерские записи:

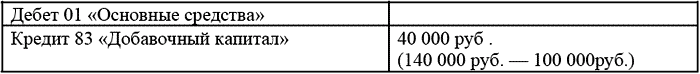

1. При переоценке основного средства на сумму первоначальной стоимости

На сумму начисленного износа

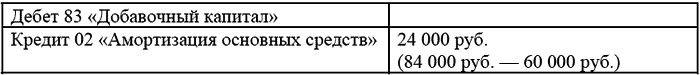

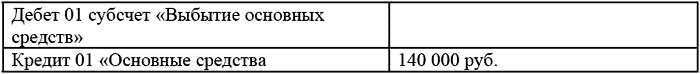

2. При реализации основного средства списывается

его восстановительная стоимость

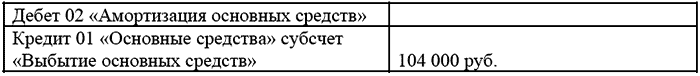

3. и сумма начисленной амортизации по

данным бухгалтерского учета

4. Остаточную стоимость бухгалтерия «Паруса»

списала на счет учета прочих доходов и расходов

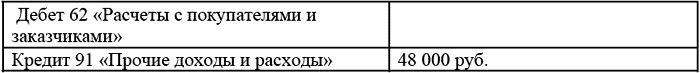

5. Отражена выручка от продажи основного

средства

6. Начислен НДС на реализованное основное

средство

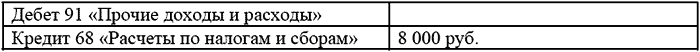

7. Списана соответствующая сумма добавочного

капитала, образованная при переоценке

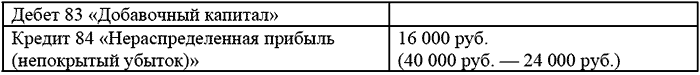

8. Поступили денежные средства от покупателей

и заказчиков

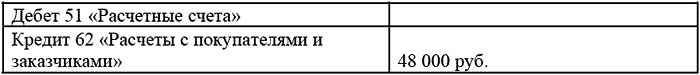

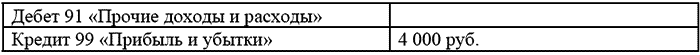

9. Финансовый результат от реализации*

отражен бухгалтерией проводкой:

10. Так как остаточная стоимость основного

средства по данным налогового учета на момент реализации составила 57 000 руб.,

а по данным бухгалтерского учета – 36 000 руб. и данное различие обусловлено разницей

между суммами амортизации, признаваемыми расходами в бухгалтерском и налоговом учетах

(ПБУ 18/02, утвержденное Приказом Минфина России от 19.11.2002 №114н), то при выбытии

основного средства погашаются отложенные налоговые активы

____________________________________________________________________

* Реальная прибыль от реализации составляет 20 000 руб. (приобретено за 100 000 руб., в состав себестоимости включено 80 000 руб. (износ), продано за 40 000 (без НДС). Но так как 16 000 руб. в продажной цене обусловлено изменением рыночной цены, эту сумма аккумулируется на счете учета добавочного капитала.

В бухгалтерском учете остаточная стоимость объектов основных средств переданных безвозмездно (по договору дарения) и расходы, связанные с передачей этих основных средств на безвозмездной основе (по договору дарения) отражается в составе внереализационных расходов.

Стоимость безвозмездно переданного имущества, равно как и расходы, связанные с такой передачей, не уменьшают налоговую базу по налогу на прибыль (п. 16 ст. 270 НК РФ).

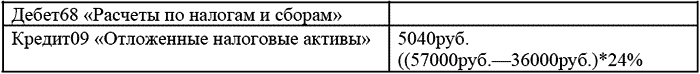

В бухгалтерском учете организации внесение основных средств в качестве вклада в уставный капитал другой организации в соответствии с п. 85 Методических указаний по учету основных средств отражается следующими бухгалтерскими записями:

Порядок исчисления налога на прибыль по

операциям, связанным с передачей имущества в качестве вкладов в уставные капиталы

других организаций, регулируется ст. 277 НК РФ.

В соответствии с пп. 2 п. 1 ст. 277 НК РФ у налогоплательщика-акционера (участника, пайщика) не возникает прибыли (убытка) при передаче имущества в качестве оплаты размещаемых акций (долей, прав).

Кроме того, тем же подпунктом предусмотрено, что для целей налогового учета стоимость приобретаемых акций (долей, паев) признается равной стоимости (остаточной стоимости) вносимого имущества, определяемой по данным налогового учета на дату перехода права собственности на указанное имущество, с учетом дополнительных расходов, которые для целей налогообложения признаются у передающей стороны при таком внесении.

Таким образом, порядок налогового учета операций по передаче имущества в качестве вклада в уставный капитал другой организации в целом совпадает с правилами бухгалтерского учета.

В бухгалтерском учете при списании объекта основных средств, в случае физического или морального износа остаточная стоимость основных средств, а также затраты, связанные со списанием объекта основных средств, включается в состав внереализационных расходов.

В соответствии с пп. 8 п. 1 ст. 265 НК РФ в состав внереализационных расходов, принимаемых для целей налогообложения прибыли, включаются следующие расходы:

– расходы на ликвидацию выводимых из эксплуатации основных средств;

– суммы недоначисленной в соответствии со сроком полезного использования амортизации по ликвидируемым объектам основных средств.

Суммы недоначисленной амортизации принимаются для целей налогообложения по данным налогового учета. Кроме того, согласно пп. 8 п. 1 ст. 265 НК РФ в составе внереализационных расходов учитываются расходы на ликвидацию всех выводимых из эксплуатации основных средств независимо от того, являются они амортизируемыми или нет. В состав внереализационных доходов включается стоимость материалов или иного имущества, полученных при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств (п. 13 ст. 250 НК РФ). В дальнейшем, когда организация будет использовать указанные материалы в своей деятельности, она не сможет учесть их стоимость в составе расходов, уменьшающих налоговую базу по налогу на прибыль, так как стоимость материалов, учитываемая в составе расходов, формируется исходя из суммы фактических затрат на их приобретение. В данном же случае никаких затрат у организации не было (Письмо МНС России от 29.04.2004 № 02-5-10/33 и Письмо от 20.06.2005 № 03-03-04/1/7).

Если списывается объект, у которого остаточная стоимость не равна нулю, то, по мнению налоговых органов, организации следует восстановить принятую ранее к вычету часть «входного» НДС, приходящуюся на остаточную стоимость списанного объекта, и заплатить эту сумму в бюджет.

В соответствии с п. 76 Методических указаний по учету основных средств выбытие основных средств может иметь место в случае частичной ликвидации при выполнении работ по реконструкции. Сумма ежемесячных амортизационных отчислений должна определяться путем произведения нормы амортизации, применявшейся до проведения работ по частичной ликвидации объекта, и первоначальной стоимости объекта, уменьшенной в результате его частичной ликвидации.

Частичная ликвидация основных средств приводит к уменьшению его первоначальной стоимости (п. 14 ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 г. №26). При этом в дебете субсчета 01 «Выбытие основных средств» отражается часть первоначальной стоимости, а в кредите – часть накопленной амортизации в виде ликвидируемой части объекта основных средств.

При этом начисление амортизации по такому объекту основных средств должно производиться до полного списания его стоимости на расходы для целей налогообложения прибыли.

Например, первоначальная стоимость основного средства составляет 20 000 руб., срок полезного использования – 61 месяц. Срок фактического использования до проведения частичной ликвидации – 12 месяцев. В результате частичной ликвидации первоначальной стоимости объекта была уменьшена на 12 000 руб.

Норма амортизации составляет 1,639% (1/61)*100%. Сумма амортизации по объекту за время фактической эксплуатации до частичной ликвидации и проведения модернизации – 3 933,60 руб. (20 000 руб.*1,639%*12 месяцев).

После частичной ликвидации ежемесячная сумма амортизации по объекту составит 131,12 руб. в месяц (8 000 руб.*1,639 %).

Учитывая, что остаточная стоимость объекта после частичной ликвидации составила 4 066,40 руб. (20 000 руб.-12 000 руб. – 3 933,60 руб.), для полного списания объекта амортизация по нему будет начисляться еще 32 месяца, начиная с 1-ого числа, следующего за месяцем, в котором произошла частичная ликвидация объекта основных средств.

Расходы, связанные со списанием основных средств, в случае аварий, стихийных бедствий и иных чрезвычайных ситуаций, включая их остаточную стоимость, учитываются в составе чрезвычайных расходов, отражаемых на счете 99 «Прибыли и убытки».

Доходы в виде материальных ценностей, оставшихся после списания основных средств, а также доходы в виде сумм страхового возмещения (сумм возмещения убытков и ущерба) включаются в состав чрезвычайных доходов и отражаются по кредиту счета 99 «Прибыли и убытки» (п. 9 ПБУ 9/99).

Налогообложение этих операций осуществляется в порядке, аналогичном порядку налогообложения операций по списанию объектов в случае морального и (или) физического износа. При этом доходы в виде сумм страхового возмещения и возмещения убытков (ущерба) для целей налогообложения прибыли включаются в состав внереализационных доходов на основании п. 3 ст. 250 НК РФ, а потери от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций включаются в состав внереализационных расходов на основании пп. 6 п. 2 ст. 265 НК РФ.

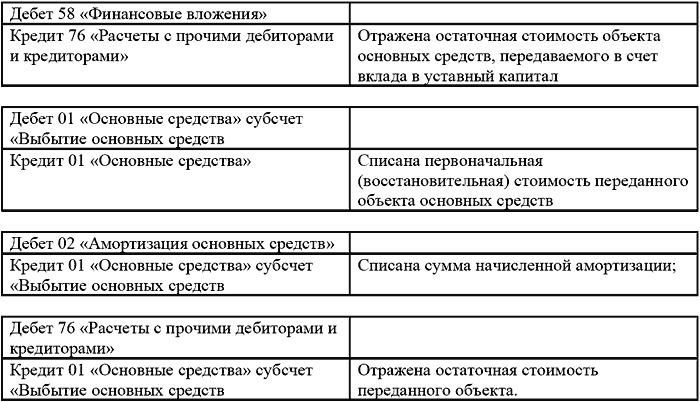

Например, организация в августе 2006 г. производит списание с баланса автомобиля, попавшего в аварию.

По данным бухгалтерского учета:

первоначальная стоимость автомобиля – 280 000 руб.;

сумма начисленной амортизации – 120 000 руб.;

остаточная стоимость – 160 000 руб. (280 000 руб. – 120 000 руб.).

По данным налогового учета остаточная стоимость автомобиля – 60 000 руб.

Автомобиль был застрахован, сумма страхового возмещения – 62 600 руб.

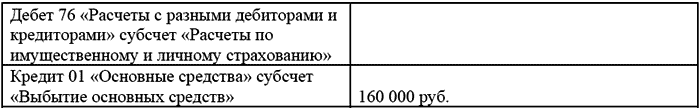

В бухгалтерском учете организации списание автомобиля отражается следующими бухгалтерскими записями:

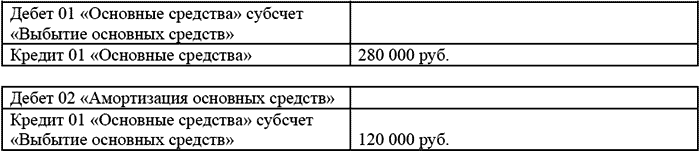

Потеря по страховому случаю будет равна

остаточной стоимости автомобиля и отражена в бухгалтерском учете следующими записями:

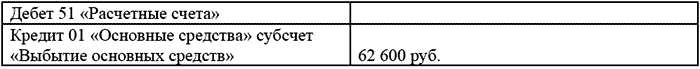

На расчетный счет поступила сумма страхового

возмещения

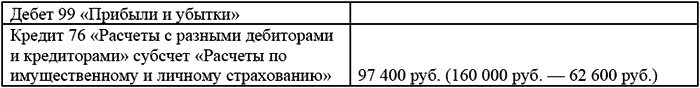

Не компенсируемая страховым возмещением

потеря (превышение остаточной стоимости автомобиля над суммой страховки) списана

в состав чрезвычайных расходов

В налоговом учете в состав внереализационных

расходов включаются:

– расходы – остаточная стоимость автомобиля, определенная по данным налогового учета, в размере 60 000 руб.;

– доходы – сумма страхового возмещения в размере 62 600 руб.

Обращаю внимание бухгалтеров, что если списывается объект, у которого остаточная стоимость не равна нулю, то, по мнению налоговых органов, организации следует восстановить принятую ранее к вычету часть «входного» НДС, приходящуюся на остаточную стоимость списанного объекта, и заплатить эту сумму в бюджет.

В бухгалтерском учете остаточная стоимость основных средств в случае недостачи или порчи при отсутствии виновных лиц отражается в составе внереализационных расходов.

Согласно пп. 5 п. 2 ст. 265 НК РФ в целях налогообложения прибыли к внереализационным расходам, уменьшающим налоговую базу, относятся расходы в виде недостачи материальных ценностей в производстве и на складах, на предприятиях торговли в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены. При этом факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти (акт инвентаризации, проводимой в обязательном порядке в случае выявления фактов хищения (п. 2 ст. 12 Закона «О бухгалтерском учете», документы, подтверждающие факт угона транспортного средства, либо кражи другого основного средства, выданные следственными органами внутренних дел Российской Федерации, осуществляющими работу по расследованию и раскрытию преступлений, в том числе угонов (краж) транспортных средств).

Смотрите также

Продажа иностранной валюты на бирже по поручению клиентов -юридических лиц и

индивидуальных предпринимателей

Операции по продаже иностранной валюты клиентов за российские рубли на бирже

проводятся на основании заявок клиентов на продажу валюты, оформленных по форме,

установленной кредитной организацией. ...

Порядок оформления операций по приобретению векселей

Операции, связанные с размещением денежных средств путем приобретения векселей

сторонних векселедателей, должны совершаться в простой письменной форме путем заключения

договора купли-продажи с век ...

Предъявление векселя к погашению до срока платежа,указанного в векселе

Если погашение дисконтного векселя производится по цене выше покупной стоимости:

Дт 30102 "Корреспондентские счета кредитных организаций в Банке России" - на сумму

реализации

Кт лицевого ...